A quoi servent les garanties demandées pour la création de son entreprise ?

Limiter les risques

La création est l’une des finalités les plus risquées, c’est pourquoi les banquiers ont très souvent recours à la garantie délivrée par BPI France, facilitateur de redit.

En général cette garantie est accordée à tout projet cohérent, fondé sur une bonne idée, accompagné d’un plan de financement équilibré, d’un prévisionnel réaliste et, porté par un créateur au profil adapté. Il est préférable qu’il ait déjà une expérience du secteur et une formation en gestion.

Les points importants de l’analyse d’un dossier sont :

- Le profil du créateur et sa capacité à développer son entreprise. Pour les dossiers de montant significatif, nous rencontrons parfois les créateurs. Dans les autres cas, nous appelons le banquier pour discuter du dossier avec lui ;

- L’équilibre financier du projet, qui sera d’autant plus respecté que les apports du créateur permettront de faire face à d’éventuels coups durs.

Les garanties

• BPI gère plusieurs fonds de garantie pour la création et la transmission d’entreprises, et peut intervenir pour le financement des investissements et du BFR auprès d’entreprises créées ex nihilo depuis moins de trois ans, relevant de tous les secteurs sauf l’agriculture traditionnelle et de toute activité créée dans un pôle de conversion. Sous certaines conditions, et moyennant une commission d’intervention, elle prend alors en charge jusqu’à 70% du risque sur les prêts personnels au créateur, les prêts à moyen ou long terme, les opérations de crédit-bail et les prises de participation dans le capital de la nouvelle entreprise. Les fonds propres doivent être supérieurs à l’endettement, et le fonds de roulement atteindre 15% du chiffre d’affaires prévisionnel HT. En plus de cette garantie, les banques peuvent également exiger des garanties traditionnelles, mais elles se montrent nettement plus coopératives lorsque BPI intervient.

• La SIAGI (société de caution mutuelle de l’artisanat et des activités de proximités) permet aux entreprises d’accéder plus facilement au crédit bancaire.

• Autres organismes :

- Le FGIF (fonds de garantie à l’initiative des femmes),

- L’Association France Active – FTA,

- L’IFCIC (institut pour le financement du cinéma et des industries culturelles),

- Le FGIE (fonds de garantie pour les structures d’insertion par l’économique),

- Des fonds de garantie régionaux ou départementaux.

• Le cautionnement mutuel fonctionne selon un principe coopératif en apportant une garantie collective à une opération traitée par un sociétaire avec des tiers, leur permettant ainsi d’accéder plus facilement à des crédits bancaires. Ce fonds est alimenté par des versements restitués aux emprunteurs pares le dénouement du crédit. Toutes les banques commerciales peuvent y recourir.

• Le cautionnement bancaire permet à une banque de prêter son crédit à une entreprise pour lui éviter un décaissement, différer un paiement ou obtenir un règlement par anticipation. Pour ce faire, elle évalue son risque et demande des garanties à son client. Il existe de nombreux types de cautions bancaires dont les cautions fiscales permettant de fractionner ou différer les sommes dues au fisc ou les cautions de marchés publics pour les entreprises soumissionnant à des marchés proposés par des administrations publiques et devant fournir la garantie qu’ils exécuteront les marchés dans de bonnes conditions.

Pour les projet innovant

En matière d’accompagnement comme de financement, les projets innovants doivent emprunter un circuit bien particulier, correspondant à leurs besoins spécifiques. Les organismes susceptibles d’apporter des conseils, de l’argent et un label aux projets innovants sont essentiellement BPI Innovation, la DRIRE (direction régionale de l’industrie, de la recherche et de l’environnement) et les CRITT (centres régionaux d’innovation et de transfert de technologie). L’impact des aides de l’Etat est très important dans ces dossiers, mais les créateurs font également souvent appel à des capitaux privés, des sociétés de capital-risque, mais aussi à des particuliers qui bénéficient d’avantages fiscaux de plus en plus intéressants.

> Contactez-nous pour bénéficier d'un entretien d'1 heure OFFERT avec un spécialiste de la création d'entreprise en cliquant ici.

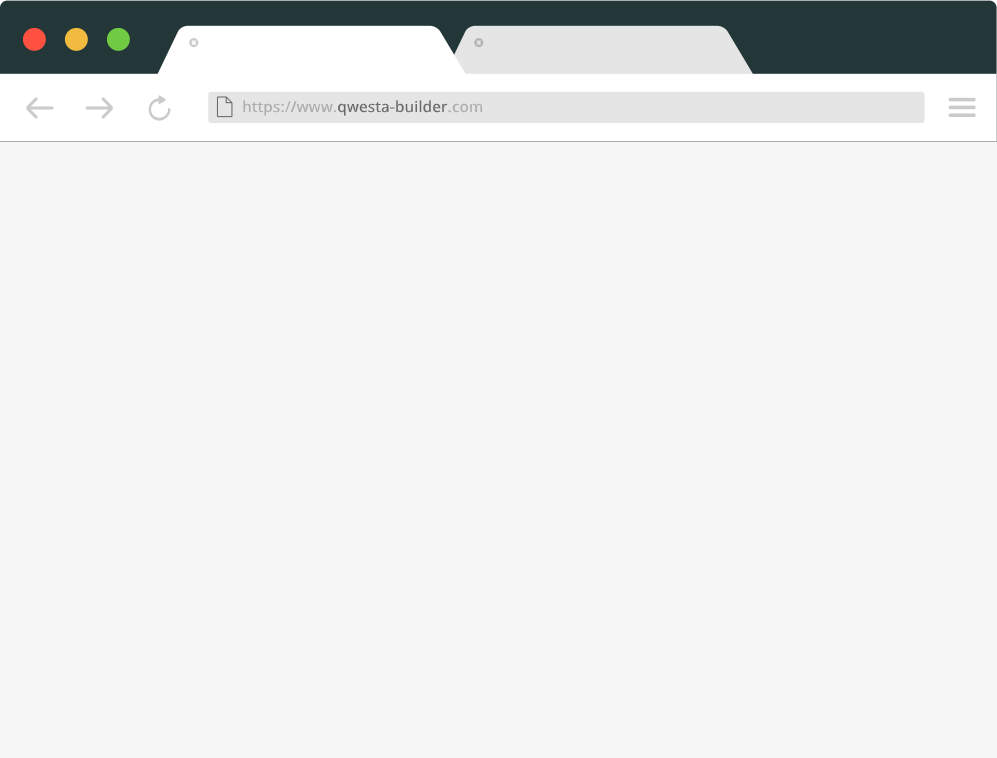

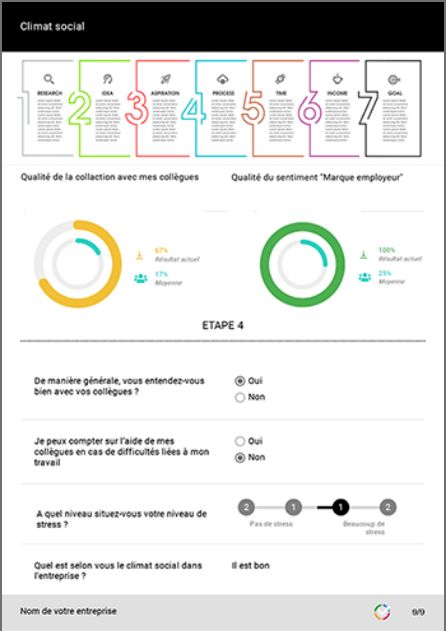

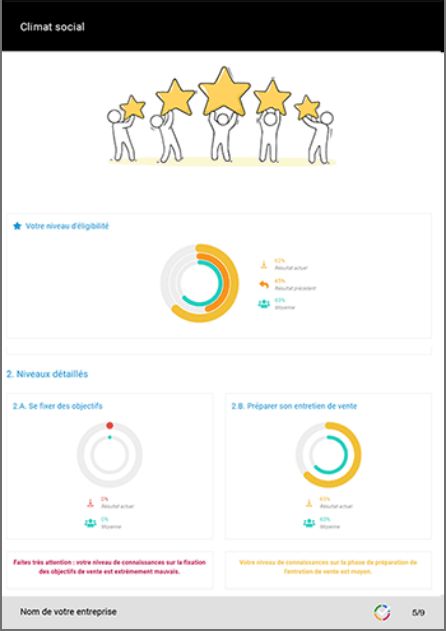

Qwesta vous proposera dans quelques semaines des diagnostics afin d’évaluer gratuitement la qualité de votre projet de création d'entreprise.

Ou en attendant, retrouvez tous les diagnostics liés à la création pour mieux réussir le lancement de votre entreprise en fonction de votre secteur d'activité :

Ils nous soutiennent :